🔔 Impôts 2025 : Plus que XX jours pour faire votre déclaration de revenus 2024 en LMNP. Prendre RDV

Mis à jour le 19/12/2024

Vous êtes loueur en meublé non professionnel (LMNP) ou professionnel (LMP) ? Nous répondons dans cette vidéo et dans cet article à vos nombreuses questions sur la CFE (Cotisation Foncière des Entreprises) !

La Cotisation Foncière des Entreprises (CFE) compose, avec la Contribution sur la Valeur Ajoutée des Entreprises (CVAE), la Contribution Économique Territoriale (CET). Il s'agit d'un impôt local instauré par la loi de finances 2010, destiné à remplacer la taxe professionnelle.

La CFE concerne les personnes qui exercent habituellement une activité professionnelle non salariée et les personnes fournissant une prestation d’hébergement, elle est due au 1er janvier.

Les loueurs en meublé, qu'ils soient professionnels ou non professionnels, sont assujettis à la CFE, quel que soit le régime d'imposition choisi (régime Réel Simplifié ou régime Micro BIC).

En effet, dès que le loueur en meublé déclare son début d'activité de loueur en meublé à l'INPI afin d'enregistrer son activité avec un numéro SIRET, il devient de facto soumis à la CFE.

Suite à la réception du SIRET, vous recevrez le formulaire 1447, qui est la déclaration initiale de CFE pour votre activité de loueur en meublé. Vous devrez ensuite compléter et renvoyer le 1447-C-SD au SIE (Service des Impôts des Entreprises) dont dépend votre logement meublé, afin que la CFE puisse être calculée.

Notez que le Cerfa 751 SD n'est plus utilisé par l'administration fiscale (vous n'êtes donc plus obligé de le remplir ni de le renvoyer).

Important : Dans le cadre de la souscription à une de nos offres d'accompagnement, nos experts en imposition des LMNP vous feront parvenir un guide pour compléter facilement le formulaire 1447-C-SD.

À savoir :

Une exonération de Cotisation foncière des Entreprises (CFE) est mise en place pour les loueurs en meublé qui réalisent un chiffre d'affaires annuel inférieur à 5000€, à partir des revenus 2019.

La base d'imposition de la CFE est la valeur locative du bien (telle qu'elle est prise en compte pour la taxe foncière). Le montant est ensuite déterminé en multipliant cette base par le taux d'imposition fixé par la commune. À Paris, ce taux était de 16.61% en 2018, ce qui est inférieur à la moyenne nationale qui s'élève à plus de 26%.

Lorsque la valeur locative est inférieure à la base minimale d'imposition calculée dans la commune où est situé le bien, une cotisation minimum est due. Elle est établie en fonction d'une base dont le montant est fixé par le conseil municipal. Par exemple, à Paris, ce montant minimum est de 76€.

Normalement, une CFE est établie dans chaque commune où le propriétaire possède un bien en location meublée.

À savoir :

Pour les loueurs en meublé non professionnels déclarant au régime Réel Simplifié, la CFE est une charge déductible des recettes de l'activité, au même titre que d'autres frais ou taxes payables par les LMNP (assurance, charges de copropriété par exemple et taxe foncière par ex).

Avec JD2M, n°1 en France des services comptables pour LMNP :

Prenez un premier rendez-vous gratuit et sans engagement pour en parler !

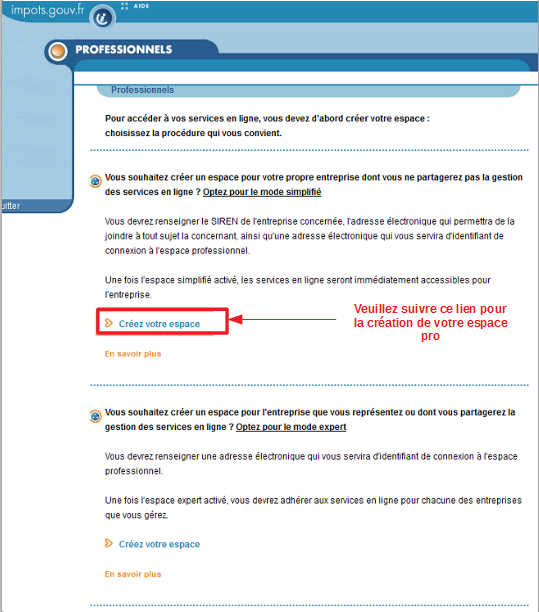

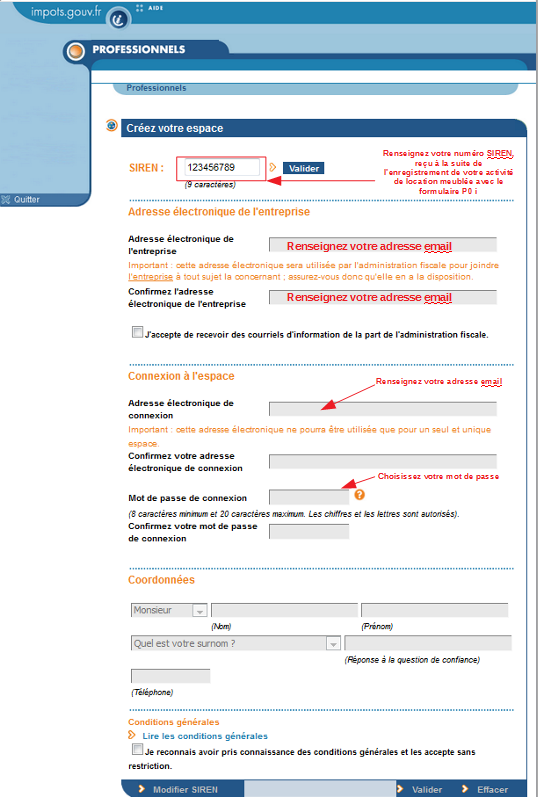

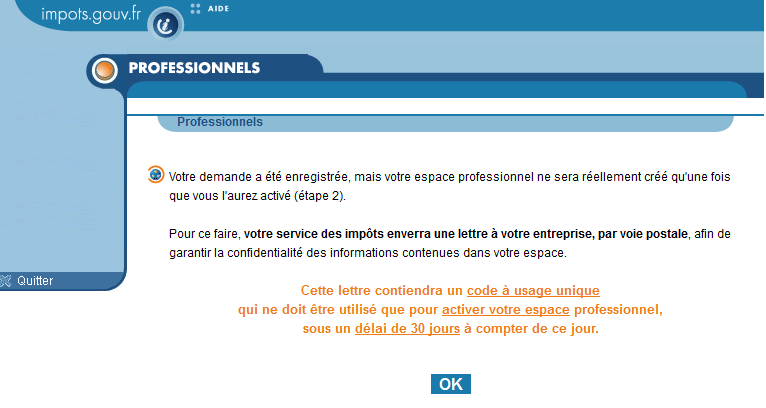

Pour régler votre CFE, vous devez créer un compte professionnel sur impots.gouv.fr à l’aide de votre numéro SIREN et ce, que vous soyez loueur en meublé professionnel ou non professionnel.

La CFE se paie uniquement à partir du site impots.gouv.fr avant le 15 décembre de l’année en cours. Nous vous conseillons de cocher la case « Payable à l’échéance » (présente dans les options) pour ne pas avoir à refaire la manipulation tous les ans.

Pour plus d'informations concernant cette taxe, vous pouvez consulter la page officielle proposée par le Service Public sur la Cotisation foncière des entreprises (CFE).

Cas d'exonération :

En tant que loueur en meublé vous êtes exonéré de CFE, sauf délibération contraire des collectivités bénéficiaires si:

- vous louez des locaux faisant partie de votre habitation personnelle et classés « meublés de tourisme » dans les conditions prévues par l'article L 324-1 du Code du tourisme ;

- vous n'êtes pas exonérées de plein droit et vous n'êtes pas concerné par la mention précédente, mais vous louez ou sous-louez en meublé tout ou partie de votre habitation personnelle. Sont notamment visés les propriétaires qui donnent en location des chambres d'hôtes dépendant de leur résidence personnelle.

Pour l'application de ces exonérations, l'habitation personnelle s'entend d'une habitation, principale ou secondaire, dont vous vous réservez la jouissance ou la disposition en dehors des périodes de location saisonnière.

Une fois votre espace professionnel créé, retrouvez toutes les étapes pour payer votre CFE sur notre article : Comment régler la Cotisation Foncière des Entreprises (CFE) ?

Vous êtes LMNP : saviez-vous que dans 85 % des cas, le régime Réel Simplifié vous permettait de faire des économies d’impôt ?

Pour déterminer quel régime fiscal (micro Bic ou Réel Simplifié) est le plus avantageux pour vous, utilisez notre simulateur gratuit !

Simulez gratuitement vos économies d'impôt

Article rédigé par Mallory Boutron

Article rédigé par Mallory Boutron