🔔 Impôts 2025 : Plus que XX jours pour faire votre déclaration de revenus 2024 en LMNP. Prendre RDV

Mis à jour le 22/04/2025

En tant que loueur en meublé non professionnel (LMNP), vous pouvez déclarer vos revenus de location meublée au régime Réel Simplifié ou au régime Micro BIC (encore appelé régime de la micro-entreprise). Le régime micro Bic, bien que très simple à mettre en place, présente généralement moins d’avantages fiscaux pour les LMNP que le régime Réel Simplifié, en termes d'imposition. Nous vous présentons dans cet article les modalités et la fiscalité du régime Micro-BIC du LMNP.

Vous souhaitez déclarer vos revenus de location meublée au régime Micro BIC, mais vous avez du mal à finaliser votre déclaration seul ?

Découvrez l'offre Micro BIC spécialement conçue pour vous aider.

Contrairement à la location vide, la location meublée relève du régime des bénéfices industriels et commerciaux (BIC), ce qui a un impact sur la fiscalité des LMNP, mais également sur la forme de leur activité, pour laquelle il est nécessaire de vous enregistrer.

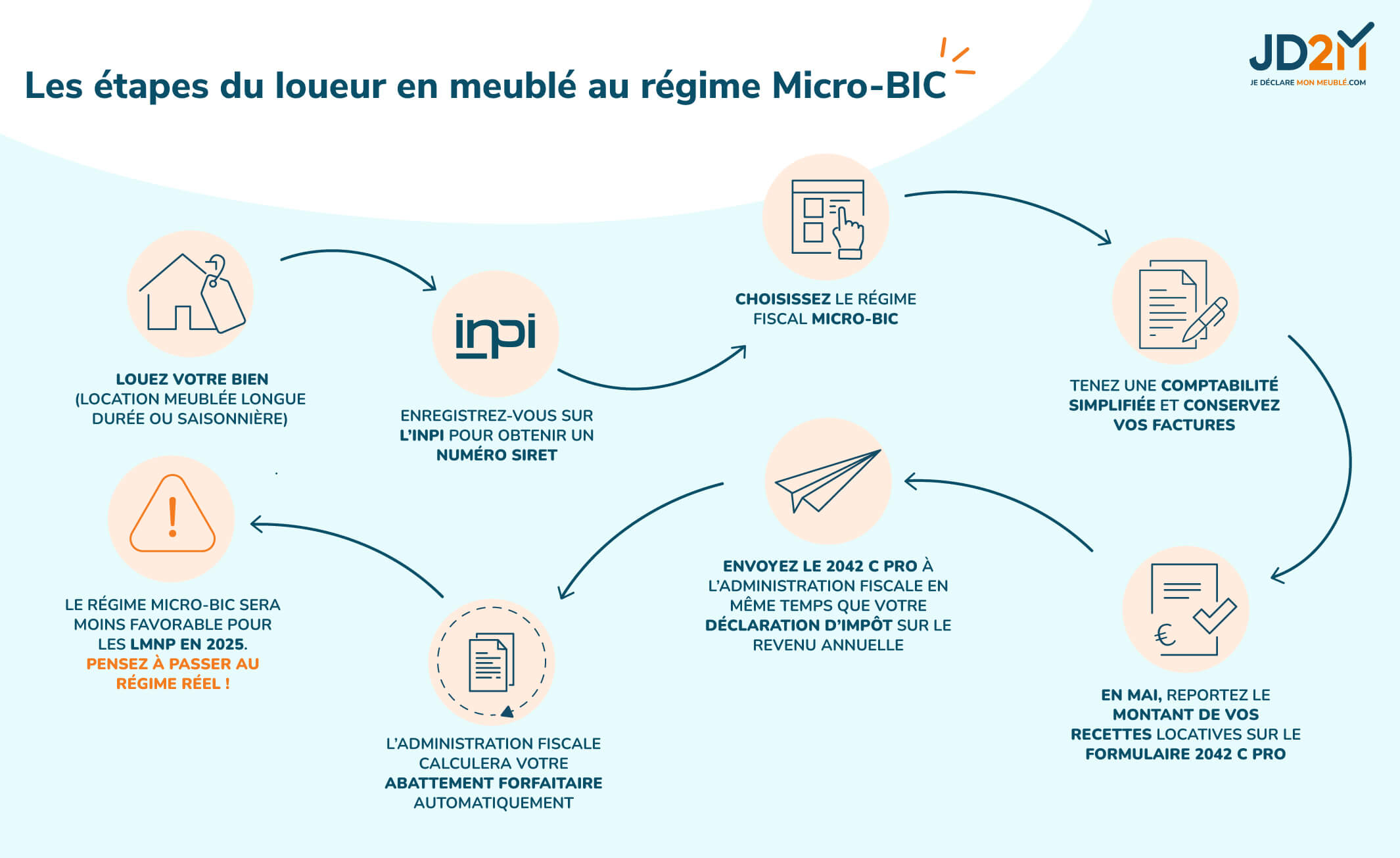

Cette infographie vous présente les étapes indispensables de la déclaration LMNP au micro-BIC :

La première étape de l’enregistrement en tant que LMNP est celle de l’immatriculation. L’immatriculation se fait en ligne sur le site de l’institut national de la propriété industrielle (INPI) et doit intervenir dans les 15 jours suivant le début de votre activité. Elle vous permet d’obtenir votre numéro SIRET.

Bien que les sanctions soient rares, il est préférable d’y procéder au plus tôt, même si le délai de 15 jours est dépassé.

Bon à savoir :

Vous pouvez déclarer le début de votre activité de location avant la première mise en location de votre bien, cela vous permettra par exemple de déduire les travaux effectués dans le but de louer meublé avant la mise en location.

À compter de cette immatriculation, vous aurez, par défaut, le statut de loueur meublé non professionnel, que vous conserverez tant que vos recettes locatives restent inférieures à 23 000 € par an ou n’excèdent pas les autres revenus d’activité de votre foyer fiscal.

C’est lors de votre immatriculation que vous devrez renseigner vos informations personnelles, choisir votre régime de TVA, mais surtout cocher l’option de régime fiscal pour déclarer vos revenus locatifs meublés. Pour cela, vous aurez à choisir entre deux régimes : le réel simplifié et le micro-BIC.

Vous devrez vous immatriculer sur le site de l'INPI (ex-formulaire P0i) si vous exercez votre activité de LMNP (location meublée non professionnelle) en votre nom propre sous la forme d’une entreprise individuelle (EI) ou en EIRL (Entreprise individuelle à responsabilité limitée).

Bon à savoir :

Dans le cas d'un achat en commun par deux personnes faisant une déclaration de revenus commune, il est possible de s’immatriculer en nom propre, avec un seul des indivisaires en exploitant.

Après avoir renseigné les informations demandées quant à votre identité et à la nature de votre activité, vous aurez la possibilité de choisir votre régime d’imposition, c’est à ce moment que vous pourrez opter pour le régime micro-BIC.

À noter :

Si le bien immobilier a été acquis en indivision, il devra être immatriculé avec un numéro SIRET distinct, obtenu également sur le site de l’INPI (ex formulaire FCMB). La déclaration fiscale sera alors réalisée au nom de l’indivision.

Dès lors que vous louez votre appartement en meublé, vous devez immatriculer votre activité sur le guichet unique de l’INPI. Ainsi, vous obtiendrez un numéro SIRET, qui est obligatoire si vous êtes loueur en meublé professionnel et non professionnel. Cette démarche est obligatoire quel que soit le type de location proposé : meublé de tourisme, location en résidence principale du locataire, sous-location du logement etc…

Le régime micro-BIC se distingue par sa simplicité, reposant sur une déduction forfaitaire similaire à celle du régime micro-foncier pour la location vide, mais avec des seuils et des taux de déduction plus élevés.

Pour bénéficier du régime micro BIC, vos revenus annuels (chiffre d’affaires) ne doivent pas excéder un plafond de 77 700 € (plafond à ajuster au prorata du temps d’exploitation au cours de l’année civile si besoin), si vous louez votre logement sur la longue durée.

Les recettes à prendre en compte pour l’appréciation du plafond du micro BIC de 77 700 €, correspondent aux loyers perçus en excluant les recettes accessoires.

Dans le cas d’une activité de location saisonnière, le vote du PLF 2024 a entraîné un brusque changement, faisant passer les seuils du micro-BIC de 77 700 € à 15 000 € pour la location d’un meublé de tourisme. Quant à eux, les meublés de tourisme classés conservent, pour l’instant, leur plafond de 188 700 €.

Cette importante disparité a toutefois pris fin avec le vote de la loi « anti-airbnb », qui a fixé les plafonds suivants, censés s’appliquer aux revenus perçus en 2025 :

Pour l’année 2024, la loi prévoit néanmoins de garder les plafonds en vigueur avant le vote de la loi de finances 2024, soit :

À noter :

Le projet de loi de finances 2025 (PLF 2025) pourrait toutefois venir apporter de nouvelles modifications au régime micro-BIC de la location de courte durée pour les revenus 2025.

Le dépassement des seuils du micro-BIC impose aux LMNP de passer au régime réel pour leur imposition. Pour les loueurs saisonniers, il serait judicieux d’anticiper un éventuel passage « forcé » au régime réel en cas de dépassement des nouveaux seuils du micro-BIC en 2025.

L’imposition de vos revenus de location meublée est calculée en prenant en compte votre tranche marginale d’imposition (TMI), fixée par l’administration fiscale en fonction de vos revenus d’activité. Il existe 5 tranches : 0, 11, 30, 41 et 45%.

Ce taux d’imposition ne s’applique toutefois qu’à la partie imposable de vos revenus de location meublée, qui est déterminée par le régime fiscal que vous avez choisi.

Le bénéfice taxable de vos revenus de location meublée LMNP ou LMP, dans le cadre du régime micro BIC, est égal aux recettes annuelles (loyers charges comprises et recettes accessoires) diminuées d’un abattement forfaitaire de 50% en location meublée longue durée.

Ce résultat va s’ajouter à vos autres revenus pour être soumis au barème progressif de l’impôt sur le revenu et aux prélèvements sociaux de 17.20%.

Cet abattement forfaitaire de 50% au régime micro Bic, est réputé tenir compte de toutes les charges afférentes au bien loué. Vous ne pouvez rien déduire en plus.

Depuis le vote de la loi de finances 2024, les meublés de tourisme classés continuent de profiter d’un abattement de 71%, alors que les loueurs saisonniers d’un meublé de tourisme non classé sont soumis à un abattement de 30%.

L’interprétation donnée au texte de la loi de finances par l’administration fiscale permet même aux meublés de tourisme classés situés hors zone tendue de bénéficier d’un abattement de 21% supplémentaire (soit 92%), à condition que l’ensemble des recettes annuelles de location meublée perçues sur l’année ne dépasse pas 15 000 €. Sans quoi, leur abattement reste à 71%.

Toutefois ces chiffres ont également été modifié par la loi de régulation des meublés de tourisme, et sont aujourd’hui de :

Comme pour les plafonds, la loi prévoit que ces nouveaux chiffres ne s’appliquent à partir du 1er janvier 2025, et que les chiffres antérieurs à la loi de finances 2024 soient pris en compte pour les revenus 2024, soit :

À noter :

Il faudra, tout comme pour les seuils du micro-BIC, attendre les prochaines discussions autour du PLF 2025, en cas d’un éventuel nouveau changement des taux d’abattement en location saisonnière.

Au régime micro-BIC, la déclaration des revenus relève de la formalité. En effet, les obligations déclaratives et comptables du régime micro-BIC sont particulièrement allégées.

Si vous optez pour le régime micro BIC, il faut reporter le montant de vos recettes LMNP (loyers perçus charges comprises et recettes accessoires) directement sur votre déclaration de revenus de location meublée.

C’est l’administration qui appliquera l’abattement forfaitaire de 50 %.

Les revenus tirés de la location meublée non professionnelle seront automatiquement soumis aux prélèvements sociaux.

Il est donc particulièrement important de ne pas appliquer soi-même la déduction forfaitaire au moment de remplir sa déclaration d’impôts.

Pour déclarer vos revenus au régime micro-BIC, il vous suffit d’envoyer une déclaration 2042 C-Pro à votre centre des impôts en même temps que votre déclaration de revenus personnelle.

La déclaration des revenus LMNP au micro-BIC se fait donc en même temps que la déclaration de vos autres revenus d’activité.

Le régime micro-BIC permet de bénéficier d’une comptabilité allégée par rapport au régime réel puisqu’il dispense de tenir une comptabilité détaillée ainsi que d’établir des comptes annuels. Il impose toutefois aux LMNP qui relèvent de ce régime deux obligations :

À noter :

Dans tous les cas, il est capital de conserver les factures et autres justificatifs éventuels.

Si le régime micro-BIC brille par sa simplicité, il est nécessaire de garder à l’esprit qu’il n’est bien souvent pas le plus avantageux dans le cadre d’une activité de LMNP, puisque le mécanisme des charges et amortissements déductibles au régime réel permet bien souvent de réduire de manière bien plus importante son résultat imposable.

L’inconvénient majeur du mécanisme de l’abattement forfaitaire est qu’il ne permet pas d’effectuer de déductions supplémentaires, alors que dans de nombreux cas, le montant des charges peut dépasser l’abattement de 50% prévu par le régime micro-BIC.

Il est donc nécessaire de se pencher sur le montant des charges entraînées par votre activité de LMNP, car si ces charges représentent un montant supérieur à 50% de vos revenus locatifs, il peut être judicieux d’opter pour le régime réel d’imposition.

En effet, le régime réel d’imposition permet de bénéficier du mécanisme de déduction des charges et amortissements, ce qui permet bien souvent de réduire très largement le résultat imposable, voire de créer un déficit reportable sur plusieurs années, et donc de ne pas payer d’impôts sur vos revenus de location meublée.

Ces avantages viennent au prix d’une comptabilité plus importante et d’obligations déclaratives plus complexes. Heureusement, il est possible de se faire accompagner par un professionnel de la fiscalité afin de s’assurer de bénéficier sereinement de tous les avantages du régime réel.

À noter :

Au régime réel, les frais engendrés par l’adhésion à un centre de gestion agréé (CGA) sont déductibles à hauteur de 2/3 de leur montant.

Pour vous aider à choisir le régime fiscal le plus avantageux pour vous, nous mettons à votre disposition un simulateur gratuit vous permettant de comparer gratuitement la charge fiscale s'appliquant pour chacun des deux régimes, micro-BIC et réel simplifié, en fonction vos données (valeur du bien, charges, loyers) :

Réalisez une simulation gratuite

Le régime micro BIC présente des formalités déclaratives simples, cependant l'abattement de 50 % est souvent moins intéressant fiscalement que la déduction des charges et amortissements déductibles du régime réel simplifié.

Si vous avez débuté votre activité au régime micro-BIC, sachez que vous pouvez, à tout moment, opter pour le régime réel, même si vous ne dépassez pas les seuils fixés pour le régime micro-BIC. Pour cela, vous devrez adresser un courrier de levée d’option à l’Administration fiscale au plus tard avant la déclaration de vos revenus de l’année fiscale concernée par le changement.

Si le régime micro-BIC présente des avantages grâce à sa simplicité administrative et à la déduction forfaitaire qu'il accorde, le régime réel permet généralement de réduire son résultat imposable de façon bien plus significative.

D’autant que les éventuels changements prévus par la loi de finances 2024 pourraient venir renforcer l’attrait du régime réel par rapport à celui du micro-BIC, de quoi inciter, plus que jamais, les LMNP à considérer un passage au régime réel pour leur activité.

Simuler gratuitement l'économie d'impôt

Article rédigé par Baptiste BOCHART

Article rédigé par Baptiste BOCHART