Vous êtes à la recherche de l’investissement immobilier le plus rentable et sûr possible ? La LMNP (location meublée non professionnelle) pourrait répondre à vos attentes. Découvrez dans cet article les caractéristiques juridiques et fiscales de la LMNP pour réussir votre investissement locatif en toute sérénité !

Le LMNP, acronyme de « Loueur en Meublé Non Professionnel », est un statut juridique très apprécié pour l'investissement en immobilier ancien ou neuf. En plus de permettre une grande flexibilité dans la gestion de l’activité locative, le LMNP offre de nombreux avantages fiscaux au propriétaire-bailleur.

L'investissement locatif en meublé non professionnel est un dispositif de défiscalisation sûr et stable depuis de nombreuses années. On peut résumer ses avantages en deux mots : rentabilité et flexibilité !

La LMNP (Location Meublée Non Professionnelle) vous permet tout d’abord de déduire un grand nombre de charges (achat de fournitures, charges de copropriété, factures d’énergie..) et d’amortissements (du bien, des travaux et du mobilier) de vos recettes issues de la location meublée non professionnelle.

Le dispositif de défiscalisation LMNP est donc idéal si vous projetez d’entreprendre des travaux de rénovation ou d’aménagement du bien avant de le louer ! Cette possibilité permet à la plupart des LMNP de ne payer aucun impôt sur leurs revenus meublés pendant de nombreuses années.

C’est pour cette raison que la location meublée non professionnelle figure dans la liste des meilleurs dispositifs de défiscalisation immobilière existants !

Bon à savoir :

Les charges et amortissements déductibles ne sont valables que dans le cadre du LMNP au régime réel. Si vous optez pour le micro-BIC lors de votre immatriculation, l’administration fiscale diminuera de vos recettes annuelles (loyers et autres recettes) un abattement forfaitaire de 50 % (30 % pour les meublés de tourisme non classés).

Attention, vous ne pourrez rien déduire de plus !

Pour devenir loueur en meublé non professionnel, il suffit de s’immatriculer sur le site de l’INPI dans les 15 jours qui suivent le début de l’activité (anciennement formulaire p0i en nom propre ou anciennement FCMB dans le cas d’une indivision).

Cette formalité très simple vous permet d’obtenir votre numéro SIRET.

Pour conserver ce statut, la règle est simple : vos recettes ne doivent pas dépasser le plafond de 23 000 €/an et/ou rester inférieures ou égales à vos autres revenus d’activité. A contrario, vous deviendrez LMP (loueur en meublé professionnel).

Vous pouvez revendre votre bien immobilier quand vous le souhaitez, qu’il s’agisse de LMNP ancien, neuf ou d’une résidence service. En effet, vous n’êtes pas lié à un exploitant et restez libre de changer de type de locataire en fonction de vos besoins.

Vous pourrez par exemple conclure un bail mobilité de 10 mois avec un salarié expatrié, puis louer le logement en meublé touristique pendant l’été.

Grâce à sa flexibilité, la LMNP se révèle ainsi le type d'investissement idéal pour préparer sa retraite.

Vous devez commencer par déterminer :

votre cible : étudiants, jeunes actifs, salariés en mission, touristes ;

le type de location meublée : location longue durée (rotation faible mais revenus inférieurs) ou location saisonnière (revenus potentiellement plus élevés mais gestion plus chronophage).

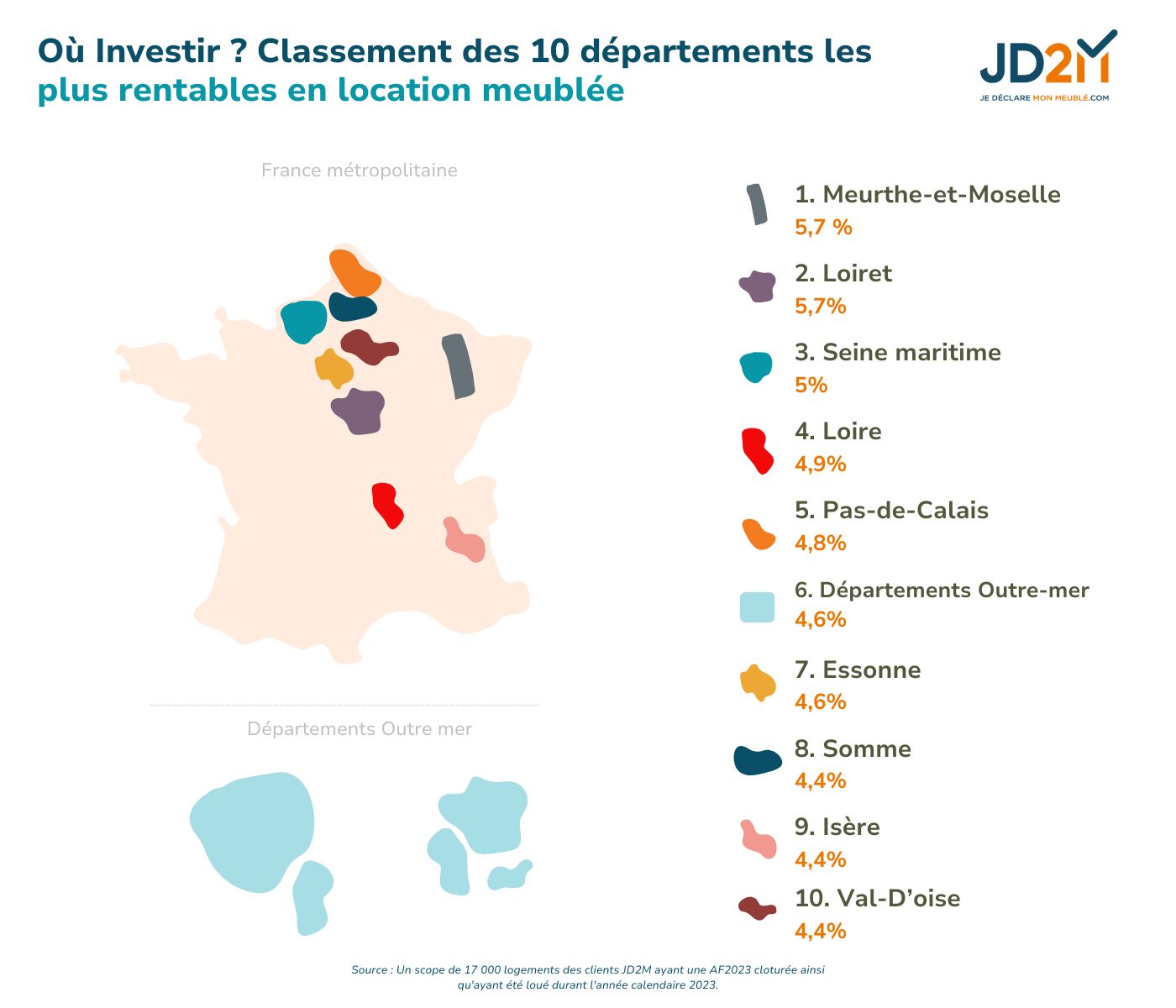

Pour faire le bon choix, il est recommandé d’ évaluer les besoins locaux en faisant une étude de marché. Cela va vous permettre de mesurer la tension locative sur le territoire, mais aussi de connaître le montant moyen des loyers, le taux de vacance et la réglementation locale (notamment concernant l’encadrement des loyers).

Il faut ensuite tenir compte de l’emplacement du bien (qui va conditionner son attractivité) et le potentiel locatif sur cette zone (c’est-à-dire la demande réelle pour ce type de logement dans la zone ciblée).

Pour valider la pertinence de votre projet, vous devez ensuite calculer :

La rentabilité brute (loyers annuels ÷ prix total d’acquisition) de votre projet : elle permet d’avoir une première idée rapide de la performance financière du bien avant toute charge ou fiscalité ;

Sa rentabilité nette (loyers – charges courantes) : elle montre le revenu réellement disponible une fois les charges récurrentes déduites, comme les frais de copropriété, les assurances ou les travaux d’entretien ;

Sa rentabilité nette-nette : elle donne une vision réaliste du gain effectif que vous pouvez espérer, en tenant compte des impôts, des périodes sans locataire et des dépenses ponctuelles.

Exemple : un appartement acheté 200 000 € (frais notariés inclus) et loué 800 €/mois génère 9 600 € de loyers annuels.

Rentabilité brute = 9 600 ÷ 200 000 × 100 = 4,8 %

Rentabilité nette = (9 600 – 1 800) ÷ 200 000 × 100 = 3,9 % (charges courantes déduites)

Rentabilité nette-nette = (9 600 – 1 800 – 1 500 impôts et taxes – 400 € vacances locatives) ÷ 200 000 × 100 = 2,7 %

Bon à savoir :

Un studio proche d’une université ou un T2 dans un bassin d’emploi dynamique restent des valeurs sûres en LMNP.

Il est probable que vous deviez faire un prêt bancaire pour acheter votre bien. Il est important de déterminer combien vous allez devoir rembourser chaque mois. Pour négocier cet emprunt, vous pouvez jouer sur la durée du prêt, le taux d’intérêt et le coût de l’assurance emprunteur.

Pour alléger vos mensualités, vous pouvez :

faire un prêt sur 20 ou 25 ans afin de réduire leur montant ;

demander un différé partiel, c’est-à-dire reporter une partie des remboursements pendant la réalisation des travaux ou la mise en location.

Il faut vous assurer que les loyers perçus couvrent facilement vos remboursements et vos charges, tout en tenant compte de la fiscalité du LMNP (charges et amortissements déductibles au régime réel).

Vous devrez déclarer votre activité sur le guichet unique de l’INPI. Cette démarche est indispensable pour obtenir votre numéro SIRET.

Il faudra aussi choisir votre régime d’imposition : micro-BIC ou régime réel :

Régime micro-BIC : l’administration fiscale applique un abattement forfaitaire de 50 % sur vos recettes locatives (30 % pour les meublés de tourisme non classés) pour calculer votre revenu imposable. Ce régime est accessible à condition de respecter des plafonds de recettes annuelles ;

Régime réel : vous pouvez déduire l’ensemble des charges et amortir le bien, le mobilier et les travaux. Il nécessite de tenir une comptabilité mais permet souvent de réduire considérablement son impôt.

Vous hésitez entre ces deux régimes ? Vous pouvez utiliser notre simulateur gratuit pour faire le bon choix.

Votre bien doit être meublé et comporter les équipements minimum obligatoires dont la liste est fixée par le décret du 31 juillet 2015 : literie, rideaux ou volets pour occulter la lumière dans les chambres à coucher, plaques de cuisson, réfrigérateur, etc.

Vous devez aussi vérifier vos diagnostics (DPE, électricité, gaz, risques…) et rédiger un bail conforme selon le type de location (longue durée, saisonnier, étudiant).

Nous vous le disions, au régime réel, vous pouvez déduire les charges liées à votre activité, ainsi que l’amortissement du bien, du mobilier et des travaux.

Pour justifier ces déductions, vous devez tenir une comptabilité LMNP rigoureuse. Vous pouvez le faire seul, mais il est recommandé d’utiliser un logiciel dédié ou de faire appel à un expert-comptable spécialisé.

Même si votre bien se loue facilement et que votre investissement est rentable, il est important de rester attentif pour améliorer vos revenus.

Vous pouvez :

Réviser le loyer chaque année en fonction de l’ IRL (Indice de Référence des Loyers) ;

Prévoir des travaux ou des améliorations pour que le logement reste attractif.

Bon à savoir

Depuis le 15 février 2025, les amortissements pratiqués doivent être réintégrés dans le calcul de la plus-value lors de la revente.

Toutefois, l’impact de cette réintégration dépend fortement de la durée de détention du bien : vous êtes totalement exonéré de l’impôt sur la plus-value au bout de 22 ans et de prélèvements sociaux au bout de 30 ans.

Vous pouvez vous constituer un patrimoine en LMNP par le biais de structures juridiques diverses : si vous investissez seul, vous serez immatriculé comme LMNP en entreprise individuelle propre.

En couple ou à plusieurs, vous pourrez investir sous la forme d’une SARL de famille, d’une SCI ou encore en indivision. Toutes ces formes juridiques comportent des spécificités juridiques et des niveaux d’imposition à connaître avant de se lancer.

En couple ou à plusieurs, vous pourrez investir sous la forme d’une SARL de famille, d’une SCI ou encore en indivision. Toutes ces formes juridiques déjà dites plus haut comportent des spécificités juridiques et des niveaux d’imposition à connaître avant de se lancer.

Vous avez le choix entre plusieurs prêts :

Sachez aussi que la banque exigera bien souvent que vous souscriviez une assurance emprunteur pour couvrir les risques de décès, invalidité ou incapacité. Elle peut également vous demander des garanties comme une caution ou une hypothèque sur le bien.

Bon à savoir :

Si vous êtes au régime réel, les intérêts d’emprunt sont déductibles de vos recettes. Cela réduit donc votre revenu imposable.

Pour sécuriser votre investissement, vous pouvez prendre quelques précautions simples :

Pour bénéficier des avantages de la location meublée, vous n’êtes pas obligé de louer un logement indépendant. Vous pouvez tout à fait louer une partie de votre résidence principale (par exemple une chambre).

Vous serez sous certaines conditions exonéré d’impôt : il faut que la pièce louée constitue la résidence principale du locataire ou la résidence temporaire d’un travailleur saisonnier ; de plus, le prix du loyer doit être raisonnable.

Vous pouvez également louer une partie de votre résidence principale en tant que meublé de tourisme : vous serez alors imposé dans la catégorie des bénéfices industriels et commerciaux (BIC), et exonéré d'impôt seulement si vos revenus ne dépassent pas 760 € par an.

Vous souhaitez réaliser un investissement locatif et hésitez entre la location vide et la location meublée avec le statut LMNP ? Voyons les inconvénients et avantages du LMNP par rapport à la location vide !

Un propriétaire-bailleur peut investir en location vide et profiter de plusieurs dispositifs de défiscalisation immobilière :

L’investissement en location meublée répond à des règles fiscales bien différentes de celles de la location nue. En effet, en location meublée non professionnelle, vous serez soumis à l’imposition dans la catégorie des BIC (bénéfices industriels et commerciaux), et non pas du régime foncier.

Vous avez le choix entre le régime micro-Bic qui permet un abattement forfaitaire de 50 % (ou de 30% pour un meublé de tourisme non classé) ou le régime réel qui permet la déduction des charges et amortissements de vos recettes.

Notons que le réel simplifié est généralement le régime fiscal le plus avantageux en LMNP car il permet de faire d’importantes économies d’impôts (voire de ne payer aucun impôt pendant une dizaine d’années).

Par ailleurs, le LMNP offre une grande flexibilité locative aux investisseurs : la durée des baux de location est inférieure à celle des locations vides (contrat d’1 an renouvelable en location meublée « résidence principale » contre 3 ans en location vide).

Vous pouvez en outre récupérer votre appartement ou maison chaque année avec un préavis de 3 mois, beaucoup plus court que les 6 mois prévus en location nue.

Le LMNP est accessible aux locations longues ou saisonnières de logements indépendants ; vous pouvez également opter pendant l’année scolaire pour la location d’une chambre chez vous à un étudiant par exemple, et la récupérer à l’issue du bail.

Bon à savoir :

Il faut noter que les locations touristiques sont soumises à une réglementation stricte pour limiter leur développement dans des zones tendues: le propriétaire-bailleur doit déclarer le logement en mairie, voire demander une autorisation de changement d’usage dans certaines villes. Il faut donc se renseigner sur le cadre légal avant d’investir !

L’investissement en LMNP, bien qu’il permette d’optimiser sa fiscalité immobilière, n’est pas considéré comme une niche fiscale. Il n’est donc pas pris en compte dans le plafonnement des niches fiscales fixé à 10 000 euros par an.

Les loyers du meublé sont souvent bien supérieurs à ceux perçus en location vide ; il faut toutefois noter que les charges sont également plus importantes.

En LMNP, vous êtes en outre assujetti à des prélèvements sociaux qui correspondent à la CSG, CRDS, et au prélèvement de solidarité, pour un total de 17,2 %.

En conclusion, le LMNP offre des avantages généralement plus importants que la location vide, à condition de choisir le régime du réel simplifié pour déduire les charges et amortissements, et ainsi réduire le montant de votre impôt.

Pour décider dans quelle ville française investir, rendez-vous sur nos articles "Investir en LMNP à Lyon" et "La LMNP à Lille" !

La plus-value correspond à la différence entre le prix de vente et le prix d’achat du bien, éventuellement augmenté des travaux réalisés. En LMNP, le calcul de la plus-value repose sur le régime des plus-values des particuliers. Ce régime permet de profiter d’abattements pour durée de détention. Ces abattements réduisent progressivement la plus-value imposable en fonction du nombre d’années de détention du bien.

Autre point important : auparavant, les amortissements pratiqués en LMNP n’étaient pas pris en compte dans le calcul de la plus-value lors de la revente du bien. Il était donc possible de déduire ces amortissements de vos revenus locatifs sans que cela n’augmente le montant imposable de la plus-value. Depuis le 15 février 2025, les amortissements déduits doivent être réintégrés dans la base de calcul de la plus-value, ce qui signifie que plus le bien a été amorti, plus la plus-value imposable peut être élevée lors de la vente.

Bon à savoir :

Cette réintégration ne concerne pas les biens situés dans des résidences de services pour étudiants ou pour personnes âgées/handicapées (EHPAD, seniors).

Garder un logement en LMNP permet de continuer à percevoir des loyers réguliers, tout en profitant des avantages du régime réel pour réduire son imposition. Cette stratégie est pertinente si le marché locatif est stable, que les loyers couvrent bien vos charges et que vous cherchez un complément de revenu long terme. Cela permet également de capitaliser sur la valeur du bien qui peut augmenter avec le temps. L’important est de vérifier régulièrement la rentabilité réelle de l’investissement.

Le refinancement, lui, consiste à renégocier ou racheter le crédit immobilier du bien pour obtenir de meilleures conditions ou libérer des liquidités. Cette option peut être utile pour financer d’autres investissements, réaliser des travaux d’amélioration ou alléger vos mensualités. Elle permet de conserver le bien tout en optimisant votre trésorerie. Avant de choisir cette option, vous devez calculer les coûts induits par ce refinancement et comparer les économies réalisées sur le long terme.

Enfin, vous pouvez envisager de revendre votre bien si le marché est favorable, si vous souhaitez récupérer rapidement votre capital ou si vous voulez diversifier vos investissements. N'oubliez pas que les amortissements déduits depuis la mise en location seront réintégrés dans le calcul de la plus-value. Il faut donc vérifier que vous êtes gagnant. Conserver ce bien quelques années supplémentaires peut vous permettre de bénéficier des abattements pour durée de détention et ainsi réduire progressivement votre imposition.

La location meublée non professionnelle offre la possibilité d’investir dans des logements neufs ou anciens. Quels sont les avantages et inconvénients de chaque investissement ?

Les résidences de services sont des ensembles d’habitations meublées dotées de services para hôteliers.

Elles sont destinées à un public particulier : seniors, locataires étudiants ou encore tourisme d’affaires. Le cadre juridique de la résidence-service est strict : l’investisseur doit signer un bail commercial (en général de 9 ans minimum renouvelable) avec un exploitant qui va gérer le logement.

L’investissement en logements neufs (ou en VEFA) dans une résidence-service est un outil de défiscalisation apprécié des investisseurs en immobilier.

En effet, il est possible de récupérer la TVA au taux de 20 % sur le prix d’acquisition du bien si la résidence propose au moins trois des quatre services para-hôteliers listés ici :

Pour déclarer vos revenus locatifs, vous avez la possibilité d’opter, comme en LMNP ancien, pour le régime fiscal du micro-BIC ou pour le réel, qui vous permet de déduire les charges et les amortissements.

Bon à savoir :

Jusqu’à la fin 2022, le dispositif Censi-Bouvard permettait à l’investisseur LMNP en résidence-service de bénéficier d’une réduction d’impôt qui pouvait atteindre 11 % du prix d’achat du logement. La loi de finances pour 2023 n’a pas prolongé ce dispositif, il n’est donc plus possible d’en bénéficier !

La réussite de l’investissement en résidence-service dépend grandement de la localisation de la résidence-service et de la qualité de l’exploitant.

Avant de s’engager, il faut s’assurer de la capacité de l’exploitant à maximiser le taux d’occupation du logement.

Étant donné que vous êtes lié à l’exploitant par un bail très long, il faut faire le bon choix dès le début ! La rentabilité de votre investissement dépend donc de l’exploitant.

Le LMNP ancien offre plus de flexibilité et une rentabilité qui peut être équivalente à celle de l’investissement en neuf, si vous faites les bons choix !

Voici les principaux avantages du LMNP ancien :

En conclusion, investir en LMNP se révèle bien souvent être une stratégie intéressante pour développer votre patrimoine immobilier tout en défiscalisant.

JD2M vous accompagne de l’immatriculation de votre activité LMNP jusqu’à votre déclaration de revenus meublés. Contactez un conseiller JD2M pour plus d'informations sur nos offres.

Investir en LMNP comporte de nombreux avantages, mais certaines erreurs peuvent vite diminuer vos gains ou entraîner des complications. Voici les principaux risques à connaître :

Le régime micro-BIC a l’avantage de la simplicité, mais le régime réel permet bien souvent de faire des économies d’impôt plus importantes. Si vos charges sont supérieures au taux d’abattement forfaitaire (30 % ou 50 % selon le type de location), vous avez tout intérêt de choisir le régime réel.

Si les recettes annuelles retirées de votre activité (total des loyers toutes taxes comprises et charges comprises) par l'ensemble des membres du foyer fiscal dépassent 23 000 € sur l'année civile ET que ces recettes sont supérieures au montant total des autres revenus d'activité du foyer fiscal (salaires, autres BIC), alors vous passerez en LMP (location meublée professionnelle).

Oui, mais certaines villes imposent des règles spécifiques, comme une demande de changement d’usage. Depuis la loi Le Meur, certaines mairies peuvent également limiter la location des résidences principales à 90 jours par an.

Il est recommandé de souscrire une assurance Propriétaire Non Occupant (PNO). Celle-ci couvre les risques non pris en charge par le locataire, comme les dommages sur le logement vide ou en cas de vacance locative. La Garantie Loyers Impayés (GLI) n’est pas obligatoire non plus, mais elle sécurise vos revenus si le locataire ne paie pas.

Vous devez remplir une déclaration 2042 C PRO. Si vous avez opté pour le régime réel, il faut préalablement télétransmettre une liasse fiscale complète (2031 et annexes 2033). Il est recommandé de faire appel à un expert-comptable spécialisé pour remplir correctement ces documents.

La Cotisation Foncière des Entreprises (CFE) doit être payée par le loueur et non le locataire. La CFE est calculée en fonction de la valeur locative du bien et de la commune. Sous conditions, vous pouvez être exonéré de cette taxe.

Un studio est moins cher à l’achat et souvent plus facile à louer. En revanche, il y a souvent une rotation rapide de locataires et des périodes de vacance plus longues sur ce type de bien. Un T2 attire des locataires plus stables et peut justifier un loyer plus élevé, mais l’investissement initial est plus important.

Oui, depuis le 15 février 2025, les amortissements pratiqués en LMNP doivent être réintégrés dans la base de calcul de la plus-value imposable. Plus vous avez amorti votre bien, plus la plus-value imposable peut être élevée au moment de la vente. Toutefois, vous pouvez bénéficier d’abattement selon la durée de détention du bien.

Pour passer du micro-BIC au réel simplifié, il faut envoyer un courrier de levée d’option à l’administration fiscale. Pour passer du réel simplifié au micro-BIC, il faut adresser un courrier de renonciation au régime réel. Dans les deux cas, vous devez le faire avant l’envoi de la liasse fiscale en mai. Sans cela, vous n’êtes pas autorisé à changer de régime. Le faire malgré tout vous expose à un recalcul de vos impôts et éventuellement à des intérêts de retard.

Article rédigé par Baptiste BOCHART

Article rédigé par Baptiste BOCHART